「売る」か「貸し続ける」かでお悩みの方へ

Relocation

賃貸用のマンション・アパートを経営していても、さまざまな事情から投資物件を手放すことを検討する方も少なくありません。また、離婚やローン滞納などでお住まいを住み替えることもあるでしょう。

ここでは、エイブルネットワーク大牟田駅前店(株式会社花エステート)が賃貸用マンションの売却、離婚をきっかけに売却を検討するタイミング、住み替えでの売却、ローン滞納での売却についてご紹介します。

賃貸用マンションの売却を検討中の方へ

オーナーチェンジとは、入居者様がいる投資物件を売却すること、もしくは対象物件そのもののことです。空室状態の投資用物件を売却する場合は、オーナーチェンジではなく、通常の不動産売却となります。

オーナーチェンジでは、建物や家賃を得る権利を買主様へ売却・譲渡します。それに合わせて売主様が負っていた賃主様への敷金返還義務や、建物修繕の責任を買主様が引き継ぐことになります。

オーナーチェンジのメリット・注意点

オーナーチェンジでは入居者様に退去してもらう必要がないため、交渉や立退料の支払いをしなくて済む、買主様にメリットが多いため投資目的の方に売却しやすい、などのメリットがあります。

また、買主様は不動産投資ローンを組みやすいため、資金的にも前向きに検討してくれるケースが多いこともメリットのひとつです。

一方で、入居者様がいるため内覧を行えず買主様への不安につながりやすいことや、売却途中に空室となった場合は販売計画を立て直さなくてはいけないなどのリスクが伴うため注意が必要です。

他には、現入居者様の退去後に重大な欠陥が見つかる(契約不適合責任)こともあり、その場合は修理費などを負担しなくてはなりません。

ホームインスペクションとは

ホームインスペクションとは、既存の住宅を専門家が検査・調査をして依頼主に欠陥の有無や老朽化の状態を報告・修繕のアドバイスを行うことです。

ホームインスペクションは売主様の義務ではありませんが、既存住宅の状態を明らかにできるためスムーズな売却につながります。

売却前のリフォーム・リノベーションのススメ

売却前のリフォームやリノベーションは基本的に不要といわれていますが、なるべく早く売却したいなどは検討してもいいかもしれません。

比較的安価なクロスや床の張り替えを行うことで、内覧から成約につながるケースも少なくありません。あまり個性的な柄でなければ、有効な手段といえるでしょう。

離婚の住み替えや財産分与でお悩みはありませんか?

離婚では財産分与が必要となりますが、その際にネックとなりがちなのが不動産です。分割しにくく、名義人によっては売却が難しい場合もあるでしょう。

離婚で家を売却するタイミング、財産分与について、名義人問題について、少しでも把握しておくことで問題がスムーズに解決します。

エイブルネットワーク大牟田駅前店(株式会社花エステート)では、離婚にまるわる不動産のお悩みにも丁寧にご対応いたします。

離婚で家を売るタイミングは離婚前・離婚後のどちらがいい?

| 離婚前に家を売るのがおすすめの人 | 離婚後に家を売るのがおすすめの人 | |

|---|---|---|

| 離婚前に家を売るのがおすすめの人 |

「離婚後にやり取りしたくない」「離婚後に不動産でトラブルになるのは嫌だ」という方は、離婚する前に売却するのがおすすめです。 離婚前の売却であれば、離婚条件について協議を進める中で不動産についてもまとめて話し合うことができます。また、離婚前に売却することで、離婚後に話し合うことがなくなります。 |

「離婚はするが冷静に話し合える関係である」「離婚後も連絡を取り合う予定がある」という方は、離婚後に売却してもトラブルに発展しにくいでしょう。 離婚後であればじっくり時間をかけて売却を進められるため、財産分与額が多くなることもあります。また、離婚前に売却に関する取り決めを細かく行っておくことで、売却を待たずに離婚へ進めることも可能でしょう。 |

| 離婚後に家を売るのがおすすめの人 |

「離婚はするが冷静に話し合える関係である」「離婚後も連絡を取り合う予定がある」という方は、離婚後に売却してもトラブルに発展しにくいでしょう。 離婚後であればじっくり時間をかけて売却を進められるため、財産分与額が多くなることもあります。また、離婚前に売却に関する取り決めを細かく行っておくことで、売却を待たずに離婚へ進めることも可能でしょう。 |

夫婦が婚姻関係中に築いた財産を、離婚時に分け合うことを「財産分与」といいます。共に築いた共有財産のすべてが対象で、預貯金だけでなく、購入した家財や不動産も含まれます。

これらは離婚時に分け合わなくてはなりませんが、離婚は法律面だけでなく気持ちの上でも難しい部分が多いでしょう。冷静に話し合うことができないケースも少なくありません。なかでも、不動産は分割が困難な資産のため、お悩みの際は不動産のプロに相談されることをおすすめします。

財産分与の種類について

財産分与の方法には「清算的財産分与」「扶養的財産分与」「慰謝料的財産分与」の3種類があります。それぞれどのような方法なのかご紹介します。

| 清算的財産分与 | 扶養的財産分与 | 慰謝料的財産分与 | |

|---|---|---|---|

| 清算的財産分与 | 婚姻中に夫婦で築いた貢献度合いによって分け合う方法です。財産分与としては一般的な方法であり、特別な事情がない限りは清算的財産分与が選ばれるでしょう。 | どちらかが専業主婦(夫)であったなど、離婚後に片方の生活が苦しくなることが予想される場合に選択される方法です。支払い額や期間は話し合いで決定します。 | 不倫・DVなど一方に非があることが明らかな場合に選択される方法です。離婚原因を作った側が慰謝料として相手に多くの金銭などを支払います。支払い額や期間は話し合いで決定します。 |

| 扶養的財産分与 | どちらかが専業主婦(夫)であったなど、離婚後に片方の生活が苦しくなることが予想される場合に選択される方法です。支払い額や期間は話し合いで決定します。 | ||

| 慰謝料的財産分与 | 不倫・DVなど一方に非があることが明らかな場合に選択される方法です。離婚原因を作った側が慰謝料として相手に多くの金銭などを支払います。支払い額や期間は話し合いで決定します。 |

不動産は名義人以外の人が売却することはできず、共有名義ならば売却前にすべての名義人の同意が必要です。そのため、「共有名義の妻が売却に同意してくれない」「名義人の夫が売却を決断してくれない」など、不動産を分割することが難しいケースも少なくありません。

また、共有名義であれば持分割合のみを売却することもできますが、後になってから権利侵害などのトラブルに発展することもあるでしょう。弁護士など法律の専門家はもちろん、信頼できる不動産会社に相談しスムーズな話し合いができるよう進めていきましょう。

財産分与するときの流れ

不動産を財産分与する場合は、次のような5つのステップで行われることが一般的です。

家の名義人を確認する

不動産を財産分与する場合は、まずは夫婦のどちらが名義人になっているか確認しましょう。一般的には、夫名義になっているケースが多いですが、共有名義や親族の名義になっていることもあります。

もし不動産の名義が誰になっているか分からない場合は、登記簿謄本(登記事項証明書)を取得すると確認できます。法務局に出向いて取得するほか、郵送やオンラインでも取得できます。不動産のある管轄エリアでなくても取得できるので、すでにお住まいを移した方でも最寄りの法務局で確認できるため、ご安心ください。

住宅ローンの契約名義人と残額を確認する

住宅ローンの契約名義と、ローンの残高を確認しましょう。財産分与を行う際は、ローンの残高やローンの連帯保証人次第で、財産分与の結果が変わることがあります。

場合によっては、不動産の名義とローンの名義が異なるケースもあるため、しっかりと確認しましょう。たとえば、不動産は共有名義であったとしても、ローンの名義人は夫の単独名義である場合などです。

ローンの内容は、借り入れをしている金融機関に問い合わせることで確認でき、難しい場合は弁護士などの士業へ相談することもおすすめです。お互いの認識を合わせるためにも、これらの内容はしっかりと確認しておきましょう。

現在の不動産の価値を査定する

不動産の価値は流動的であり、購入時の価格より上がることもあれば下がることもあります。不動産の財産分与を行う場合は、現在の不動産の価格を査定して分け合う額が決定されます。

不動産の価格は不動産会社に査定を依頼します。大切な不動産を売却するため、信頼できる会社で正しく査定してもらうようにしましょう。

親の援助など特有財産が含まれているか確認する

特有財産とは「婚姻前から所有していた財産」と「夫婦の協力と無関係に取得した財産」などを指します。不動産の購入費用に婚姻前の貯金を使った場合や、親や親族からの援助があった場合、その金額分を差し引いて財産分与額を計算します。

たとえば、不動産の購入時に妻の親族より1,000万円の援助があった場合、その分は妻の特有財産として計算するため、受け取る金額は妻の方が多くなります。

これらの計算を分かりやすくまとめましたので、ぜひご参考ください。ただし、おおまかな計算のため諸費用は考慮していません。具体的な検討は事前に税理士などの士業へ相談することをおすすめします。

家を購入した時

購入価格:5,000万円

妻の親から援助:1,000万円

財産分与(離婚)時

時価:4,000万円

ーーーーーーーーーー

手元に残る額:4,000万円

妻の特有財産:800万円

ーーーーーーーーーー

財産分与の対象:3,200万円

夫が受け取れる金額:1,600万円

妻が受け取れる金額:2,400万円(妻の特有財産800万円込み)

※購入時よりも不動産の価格が下がっている場合は、特有財産も不動産価格の減少割合と同じ割合で減少します。

夫婦で話し合う

不動産の査定額を確認したあとは、オーバーローンかアンダーローンかを確認しましょう。オーバーローンとは、ローンの残額に対し家の価格が低い場合で、アンダーローンはローンの残額に対し家の価格が高い場合を指します。

オーバーローンの場合は、売却額と住宅ローンの不足分を自己資金などで相殺するか、任意売却をして残った残額を支払い続けなくてはなりません。一般的にオーバーローンの場合は財産分与をせず、ローンの名義人が支払いを続けていくケースが多いです。

それから踏まえて財産をどのような割合で分けるのか、一方が住み続けるのかなど、夫婦で慎重に話し合いましょう。

もしも、話し合いでまとまらない場合は、家庭裁判所に調停を申し立てることも可能です。ただし、心理的な負担も増えてしまうため、できる限り話し合いを進めることをおすすめします。

財産分与の申請には期限や時効があります

| 財産分与は離婚後2年が期限 | 財産分与調停・審判中に2年経過した場合 | |

|---|---|---|

|

財産分与は、離婚後2年間であれば請求できます。ただし、離婚が成立してから2年が経過してしまうと、権利が消滅し財産分与請求ができなくなります。この期限は、法律上の除斥期間にあたり時効(消滅時効)と似ていますが、厳密には異なります。2年を経過すれば手続きを取らずとも権利が消滅し、期限の進行中にその進行を止めリセット・更新することはできません。 |

財産分与調停・審判中に2年経過した場合 |

離婚成立から2年以内に財産分与調停や審判の申し立てをすでに行っている場合は、その調停・審判中に2年が経過しても、財産分与を行うことができます。ただし、財産分与調停や審判を取り下げてしまうと、離婚成立から2年経過で財産分与請求権が消滅するため注意しましょう。 |

| 2年経過後の財産分与請求 | 財産分与によって確定した検知・請求権の時効 | |

|

2年が経過した後の財産分与の請求は「任意の財産分与」「共有分割請求」の2つに分けられます。任意の財産分与では、離婚成立から2年が経過し、相手が任意に応じてくれない限り財産分与ができなくなります。共有分割請求は、夫婦共有名義の財産がある場合、共有財産を分け合い、共有を解消する手続きを行います。 |

財産分与によって確定した検知・請求権の時効 |

財産分与調停や審判によって確定した権利・請求権(財産分与に基づく金銭の支払い請求権)は、それぞれ消滅時効の適用となります。時効期間は権利・請求の確定時から10年間です。 |

| 財産分与請求中に財産が 移転してしまった場合 |

財産分与請求は離婚成立前にできない | |

|

離婚成立から2年の間に、相手が財産を処分するなどで状況が変わってしまうケースも少なくありません。離婚成立時(別居が先行している場合は別居時)に存在していた夫婦財産は、現存するものとして財産分与の対象となります。ただし、財産を処分した場合は現物がなくなっているため、その代わりとして処分した財産に相当する金銭(代償金)を支払うなどの対応が必要です。 |

財産分与請求は離婚成立前にできない または使用細則などマンションの 維持費等の書類 |

財産分与は離婚が成立している場合に請求でき、婚姻中の場合は請求できません。離婚成立時に財産分与の協議がされた場合に、離婚を条件に効力が生じます。 |

住み替えでお悩みなら

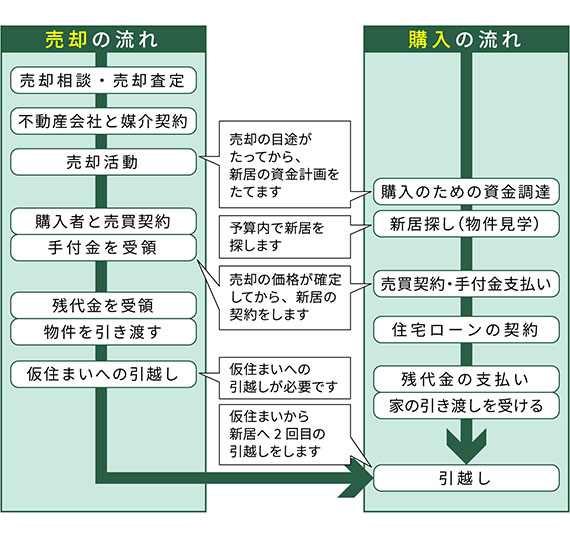

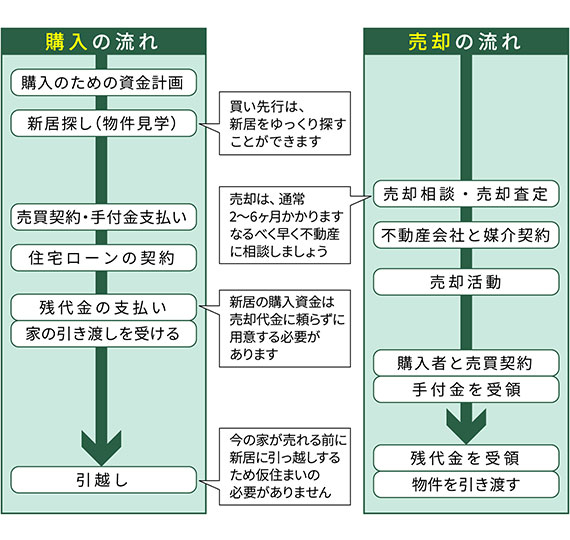

持ち家を住み替える場合、「お住まいの売却」と「新居の購入」のどちらを先に進める方がいいのかを考える必要があります。

住み替えの「売る」「買う」はどちらが先?

売り先行

売り先行は、現在のお住まいの売却代金を新居の購入資金に充てる方法です。

| 売り先行のメリット |

|---|

|

| 売り先行のデメリット |

|

売却代金を先に把握できるため、新居購入の際の予算組み立てから不安定性を減らせます。また、予算をベースにあれこれ検討しながら後悔のない住み替えができるメリットがあります。

引っ越しが迫っているわけではないため、焦って値引きをして売却する必要もありません。そのため、安心・確実に住み替えを進めたい方におすすめです。

ただし、タイミングよく新居が見つからないと、仮住まいへの引っ越しから新居への引っ越しなど、移動が多くなってしまいます。

また、内見の対応にも応じなくてはいけないため、購入希望者がいつ来ても対応できるように準備しておかなくてはなりません。

買い先行

買い先行では、現在のお住まいの売却代金に頼らずに、新居を先に購入する方法です。一般的には、次のような条件を満たせる方に向いています。

| 買い先行に向いている人のタイプ |

|---|

|

ただし、資金操りよりも「できるだけ早く引っ越したい」という場合は、資金条件にかかわらず新居の購入を優先してもよいでしょう。

| 買い先行のメリット |

|---|

|

| 買い先行のデメリット |

|

買い先行では、売り出してから経済状況が悪化することは珍しくありません。立地や築年数によってはなかなか売れないこともあり、その期間も固定資産税や都市計画税などを支払い続けなくてはならないことも考慮して検討してみましょう。

また、空き家にしておくと、放火や不法侵入などのリスクもあるため、十分な注意が必要です。状況に応じて不動産買取も検討してみるとよいでしょう。

Pick Up住み替え先がみつからなくても大丈夫!

お住まいを住み替える際は、タイミングが合わないと新居が見つかる前に、現在のお住まいが先に売れてしまうことがあります。

エイブルネットワーク大牟田駅前店(株式会社花エステート)では、お住まいが売れてしまっても、新居が見つかるまでの仮住まい探しをお手伝いいたします。ご希望の条件や、理想のお住まいなどがございましたら、お気軽にスタッフまでお申し付けください。お住まいの売却から新居探し、仮住まい探しまで、スムーズな住み替えをお手伝いいたします!

ローン残債があっても住み替えは可能です

住宅ローンが残っているけれど、さまざまな事情により住み替えを検討する方もたくさんいらっしゃいます。

なかには「ローンが残っていても住み替えできるの?」というご相談をいただくことも少なくありません。不動産は、ローンの残積があっても「住み替え」は可能ですが、「売却」はできません。

| 住宅ローン残債があると物件を売却できない理由は? |

|---|

|

住宅ローン残債がある場合でも住み替えは可能ですが、不動産を「売却」することはできません。 不動産には、金融機関が土地と建物を担保にすることができる権利である「抵当権」があります。抵当権者である金融機関は、住宅ローンの返済が難しくなった際に、その不動産を差し押さえることができます。 抵当権は、住宅ローンを完済したのちに手続きすることで抹消します。抵当権は抹消できていないと買主様の不利益となるため、物件が売却できなくなります。 |

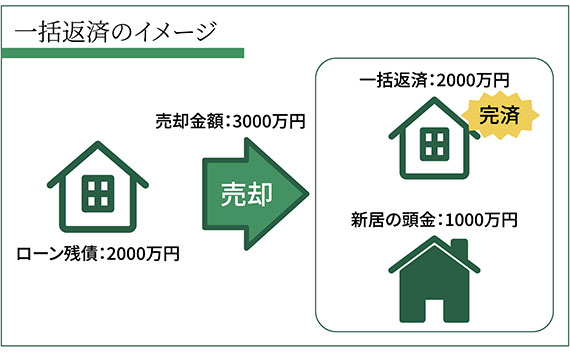

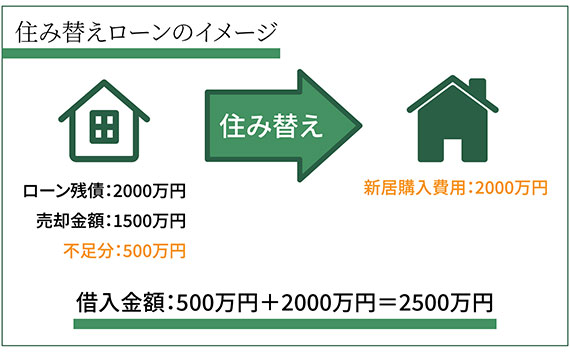

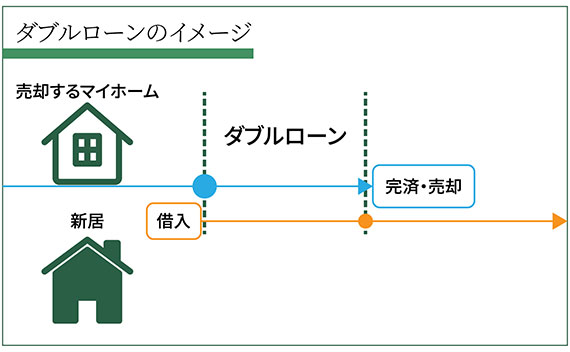

ローンの残積があっても、次のような方法であれば住み替えが可能です。

※表は左右にスクロールして確認することができます

| 特徴 | |

|---|---|

| 一括返済 |

|

| 住み替えローン |

|

| ダブルローン |

|

| ダブルローンはできれば避けましょう |

|---|

|

ダブルローンは、住み替えローンとは異なり、現在のローンと新居のローンの2本立てとなります。家計を圧迫しやすく、資産管理が行いにくいという点で注意が必要です。 預貯金などでゆとりを持って返済できるような、余裕のある状態である場合のみ利用するのがよいでしょう。 ただし、資金操りよりも早く引っ越したい事情がある場合は、ダブルローンを検討してみてもよいでしょう。 |

Pick Up住宅ローンの返済にお困りの顧客様を抱える、弁護士や税理士の方へのご相談も可能です

大牟田市、柳川市で15年以上、地元の不動産事情を熟知したエイブルネットワーク大牟田駅前店(株式会社花エステート)では、お客様にとってもっともメリットのあるご提案を心がけている不動産会社です。

住宅ローンの返済が困難になり、なんとか競売を回避したいとご相談を受けている弁護士様、税理士様からのご相談も承っております。地元に精通した確かな情報と豊富な実績を活かし、共にお客様の明るい未来をひらくお手伝いをいたします。不動産のことであれば、なんでもお気軽にご相談ください。

ローン返済の支払いが困難な方は、お早めにご相談ください

なんらかの事情でローン返済が困難になることは、誰しもが起こり得ることでしょう。しかし、そのままローン返済の支払いを延滞してしまうと、半年ほどで大切なお住まいが競売にかけられてしまいます。

競売では、不動産は非常に安く買いたたかれてしまう傾向にあり、住んでいた方にとってはその後の暮らしが暗いものになってしまいます。生活資金の捻出が困難になることもあり、とても不利な状況といえるでしょう。

住宅ローンの支払いが難しくなってきたら、競売にかけられる前に不動産を売却する「任意売却」をご検討ください。新しい生活が少しでも有利になるよう、ローン返済でお困りごとがあれば早めに相談しておくと安心です。

「任意売却」と「競売」の違いとは?

※表は左右にスクロールして確認することができます

| 任意売却 | 競売 | |

|---|---|---|

| 売買価格 | 時価に近い形で売却できるため、残積を減らしたり新生活の資金を捻出したりできます。 | 裁判所が「売却基準価格」を決定し、その価格は時価のおよそ70%です。さらに、20%を下回る額から入札と、かなり低い金額から入札がスタートします。 新しい生活の資金を調達できないどころか、多くの残積が残るでしょう。 |

| 余剰金 | 引っ越し資金、生活資金として手元にお金が残るよう、不動産会社が交渉します。ゆとりを持って新しい生活をスタートできるでしょう。 | 売却金額はすべて残積の支払いに充てられるため、手元にお金は残りません。残った債務が負担となることもあるでしょう。 |

| 引越時期 引越先 |

引っ越し時期について、ある程度の相談が可能です。引っ越し業者とつながりのある不動産会社に依頼すれば、スムーズに転居できるでしょう。 | 退去時期は落札者の都合で決められます。退去に応じない場合は不法侵入に問われる恐れもあるため、すぐに退去できない場合は事前に相談しておくと安心です。 |

| 残債務 | 無理のない返済計画の相談・交渉に関するアドバイスが受けられます。不動産会社とつながりのある士業の紹介を受け、交渉を代行してもらうことも可能です。 | 競売の売却金額で支払いきれなかった残積について、支払い方法の相談はできません。自分で工面することが苦しい状況であれば、不動産会社や士業に相談すると良いアドバイスが受けられるかもしれません。 |

| プライバシーの 保護 |

秘密厳守で売却を進めるため、プライバシーが守られます。チラシや新聞への記載など、誰かの目にとまるような宣伝はせず、不動産会社独自のルートで売却活動が行えます。 | 競売物件として、チラシや新聞、インターネットなどあらゆる媒体に周知されます。競売業者が物件について近所への聞き込みをすることもあり、プライバシーを守ることは難しいでしょう。 |

| 生活再建 | 現在の状況でもっとも有利な方法で新しい生活をスタートできるため、前向きな気持ちになれるでしょう。 | 周りに競売の事実が知られてしまうことや、今後の生活資金の不安などからストレスを感じてしまうかもしれません。 |

任意売却できる期間は決まっています

※表は左右にスクロールして確認することができます

| 滞納の時期 | 状況 | 任意売却の可否 |

|---|---|---|

| ローン滞納前 | 住宅ローンの支払いが難しくなってきた場合、早めに対策を考える必要があります。ひとりで悩まず、不動産会社や金融機関のアドバイスを受けると解決方法が見つかるかもしれません。 | 可能 |

| ローン滞納3ヵ月以内 | ローン滞納により、金融機関からの催促状や一括弁済通知が届きはじめます。 | 可能 |

| ローン滞納4ヵ月以内 | 不動産の競売を開始する通知が届きます。滞納からおよそ4~5ヶ月で競売がはじまります。 | 可能 |

| ローン滞納5ヵ月以上 | 裁判所から競売の執行官が自宅を訪れ、家の写真撮影などの調査がはじまります。不動産関係者が訪問することもあるでしょう。 | 可能 |

| それ以降 | 競売が開始され矯正立ち退きが言い渡されます。もしも退去しない場合は、不法侵入に問われてしまう恐れもあるため注意しましょう。 | 不可 |